I Othania anvender vi vores egenudviklede og objektive investeringsmodel TIGER – som estimerer hvorvidt risikoen på aktiemarkedet er normal eller forhøjet i den kommende måned.

Investeringsmodellen anvendes både i Othania Invest A/S og Investin Othania Etisk Formuevækst. Er risikoen på aktiemarkedet normal investeres der 100% i aktier – og er risikoen forhøjet investeres der 100% i obligationer.

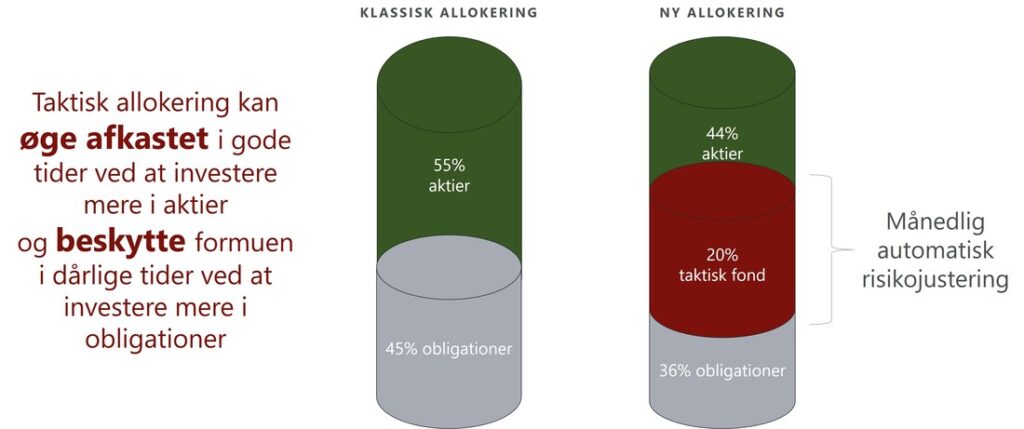

Typisk anvendes Othania’s fonde i kombination med en klassisk portefølje af aktier og obligationer til at skrue risikoen op eller ned i porteføljen på en forudbestemt måde – med det formål at skabe et bedre afkast og lavere risiko i den samlede portefølje.

Det vil sige, at Othania’s fonde kan bruges som en ”byggeklods” i porteføljen – der automatisk skruer risikoen op eller ned i porteføljen – og som dokumenteret skaber mere værdi og sænker risikoen i den samlede portefølje.

Dette er illustreret herunder:

Hvor meget værdi kan Othania skabe for dig?

Vi antager, at en kunde har en middel risikoprofil med 55% i aktier og 45% i obligationer svarende til et risikoforhold på 1,22 = (55% divideret med 45%). Hvis man bibeholder denne risikoprofil – men tilføjer en taktisk byggeklods (Othania’s fonde) til justering af risikoen med 20% af formuen – kan porteføljen have 2 sammensætninger ultimo hver måned:

- 64% aktier og 36% obligationer eller

- 44% aktier og 56% obligationer

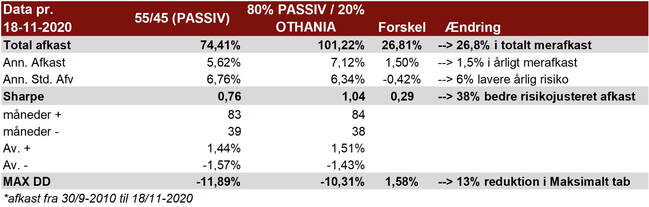

Historisk set har en kombination af en passiv aktie- og obligationsinvestering og 20% investeret i Othania givet et årligt afkast på 7,12% sammenlignet med 5,62% for en passiv 55/45 portefølje:

Samtidig med at afkastet ville være højere har standardafvigelsen (udsving i afkastene) været lavere = man har som investor fået mere afkast ud af den risiko man har påtaget sig.

En investering på 1.000.000 kr. i september 2010 ville være blevet til +2.000.000 kr. i november 2020 ved at anvende Othania som byggeklods. Den passive portefølje med 55% aktier og 45% obligationer ville kun være blevet til 1,75 mio. kr.

Ved at tilføje 20% af Othania’s fonde i porteføljen er formuen altså øget med ekstra +250.000 kr. – med lavere risiko undervejs.

Baggrunden for det forbedrede afkast/risikoforhold er, at Othania’s taktiske byggeklods kan øge afkastet i gode tider ved at investere mere i aktier og beskytte formuen i dårlige tider ved at investere mere i obligationer.

Så er du interesseret i at øge dit afkast på den lange bange – og samtidig sænke risikoen er du velkommen til at kontakte os på mail raadgivning@othania.dk eller telefon 31 26 62 53.